ディナポリ手法の結論から初めに紹介

あまり長いとみあきると思いますので、結論から書きます。

ディナポリ手法の基本的戦略は、遅行指標([DMA][MACD+ストキャスティクス])を使いトレンドを確認し、

先行指標のフィボナッチリトレイスメントなどを使い、利食い目標や損切り位置を決めます。

トレンドの定義として「時間枠のトレンド」を意識すること。

[DMA(ずらした移動平均線)]、[MACD+ストキャスティクス]は両方とも遅行指標ですが、

この遅行指標を使ってトレンド分析をし、フィボナッチ水準を使って押し目や戻りを狙うのが

[Dinapoli Levels (ディナポリレベル)= D-Levels]の基本。

D-Levelsには、FRナンバー(フォーカスナンバー、リアクションナンバー)、

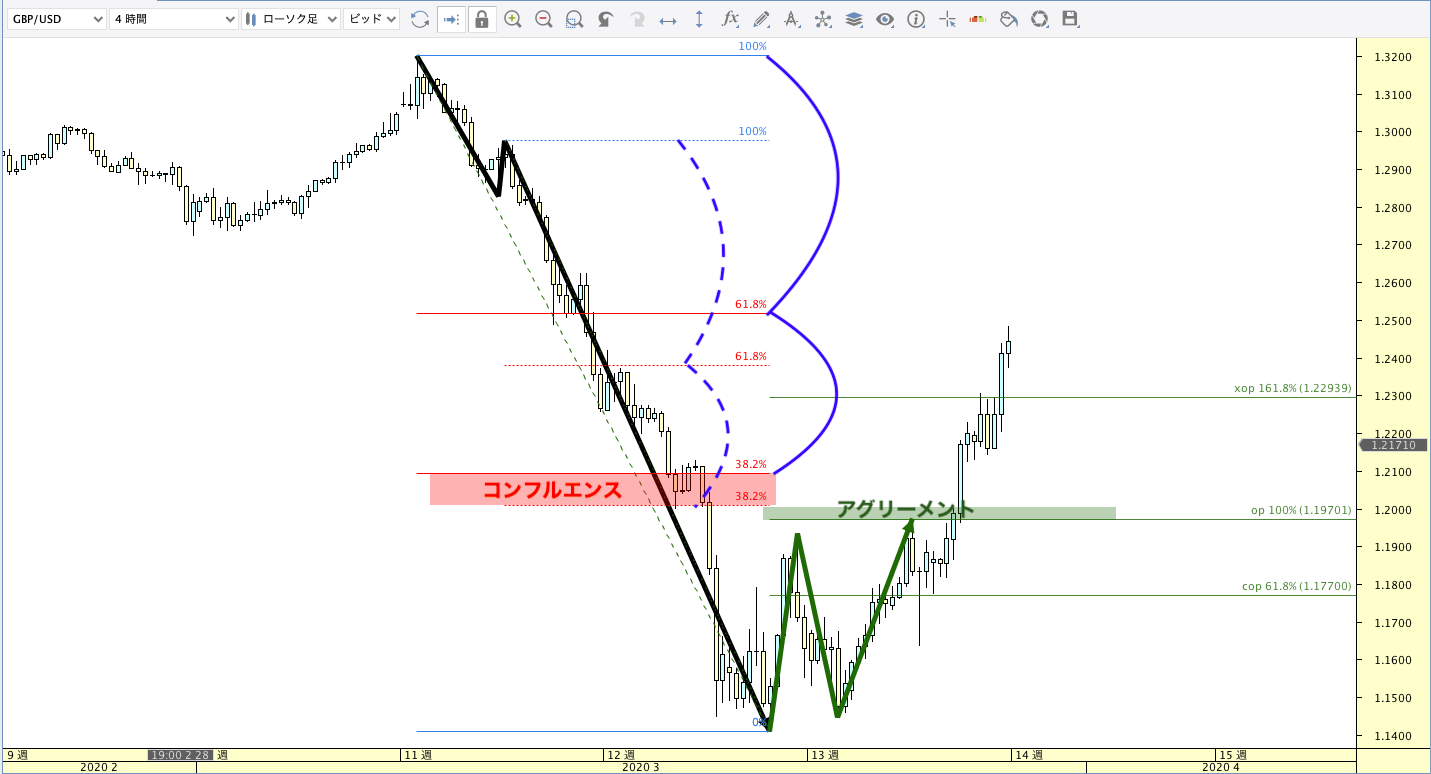

フィブノードとリネッジマーキング、コンフルエンス、アグリーメントがあります。

D-Levelsは一見難しそうですが、1つ1つの動きの中でフィボナッチ級数が

重なるところがあればコンフルエンスで、

フィボナッチ級数とフィボナッチエクスパンションのOPが重なるところがアグリーメントと覚えておけば十分です。(上図)

下記にて詳しく解説。

ディナポリの基本的戦略

移動平均線やMACD、ストキャスティクスなどのインディケーターは

数値の平均を用いているため指標が遅れてやってくる遅行指標です。

それとは反対に、フィボナッチを使ったものはフィボナッチ比率で

予測していく先行指標という部類に入ります。

この「フィボナッチを正しく使うことが大事」だとディナポリ氏は言っています。

しかしフィボナッチだけの先行指標だけを使っても正確には出ませんし、

先行指標を正しく使うためにはもっと多くのフィルターが必要です。

そこで遅行指標を使ってトレンドを確認する作業を取り入れています。

(DMA3×3などや後日アップするMACD+ストキャスティクス)

ディナポリの戦略は、遅行指標でトレンド確認をし、先行指標のフィボナッチ水準で押し目や戻りを狙う。

また、利食い目標、損切りラインをフィボナッチ級数(黄金比0.382、0.618、1.618など)で決めていく。

これが[Dinapoli Levels(ディナポリレベル) = D-Levels]の基本になります。

<遅行指標>

現在の相場がどのような状態かを確認する指標。

移動平均線、ストキャスティクス、MACD、RSIなど

<先行指標>

相場がそこにたどり着くより前に抵抗/支持線となる可能性を示す指標。

フィボナッチリトレイスメント、デトレンディッドオシレーターから派生した

オシレータープレディクター(これに関しては搭載していないチャートがほとんど)

また、タイムサイクル理論やフィボナッチ数列を利用した時間軸予想も

先行指標に入る。

ディナポリはフィボナッチを元に手法を組み立てていますが、

実はそこまでフィボナッチにこだわっていません。

それは[DMA7×5][DMA25×5]を見ても明らかです。

7と25はフィボナッチ数ではありません。本当にこだわっているなら8や21、34にしているはずです。

ですが、そうでないのは単にその方が統計的に優れていたからあるとディナポリ氏は語っています。

ディナポリのトレンド定義

ディナポリ氏が定義するトレンドとは相場の流れであり

価格が上昇を続けていれば上昇トレンド、下落を続けていれば下降トレンドとしています。

しかし、ディナポリ氏はさらに「時間枠」に関することにとても注意を払っています。

それもそのはずで、1時間足で上昇トレンドと判別できても、4時間足や

日足では下降トレンドだったり、日足と4時間足のトレンドが逆なこともあり、

日足と1時間足のトレンドが同じということもあるからです。

つまり、時間枠に沿ってトレンドを定義しないといけないということです。

これが出来ないとトレードとしては、まだまだ未熟と言わざるを得ません。

そのトレンドの定義を決めるものとして、

ディナポリ氏は次にあげる2つ以外は使わないことを明言しています。

・DMA(ずらした移動平均線)

・MACD+ストキャスティクス

両方とも遅行指標ですが、この遅行指標を使ってトレンド分析をし、

フィボナッチ水準を使って押し目や戻りを狙うのが

[Dinapoli Levels (ディナポリレベル)= D-Levels]の基本です。

ディナポリレベル(D-levels)

独自のトレンド分析と方向性指標の解析によってトレンドを確認し、

その押し目をD-levelsで仕掛けるというディナポリ氏の手法で大事な部分を

解説していきます。

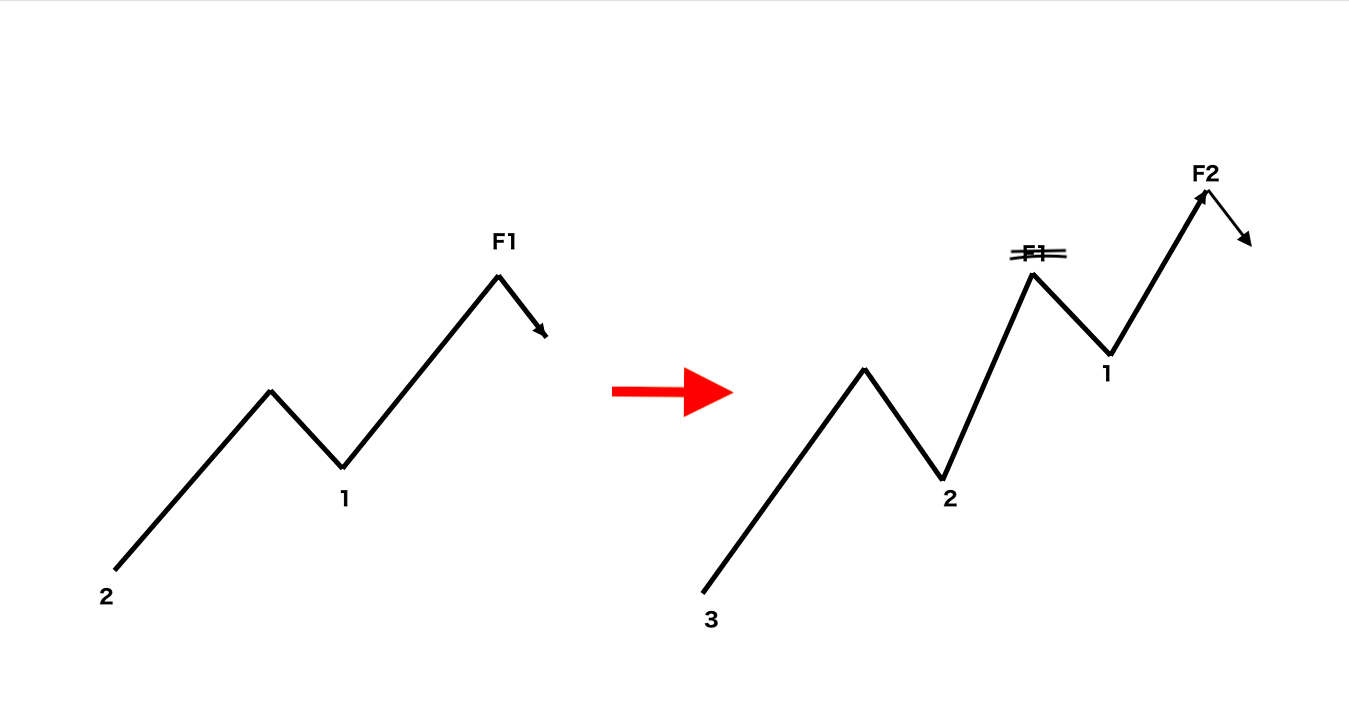

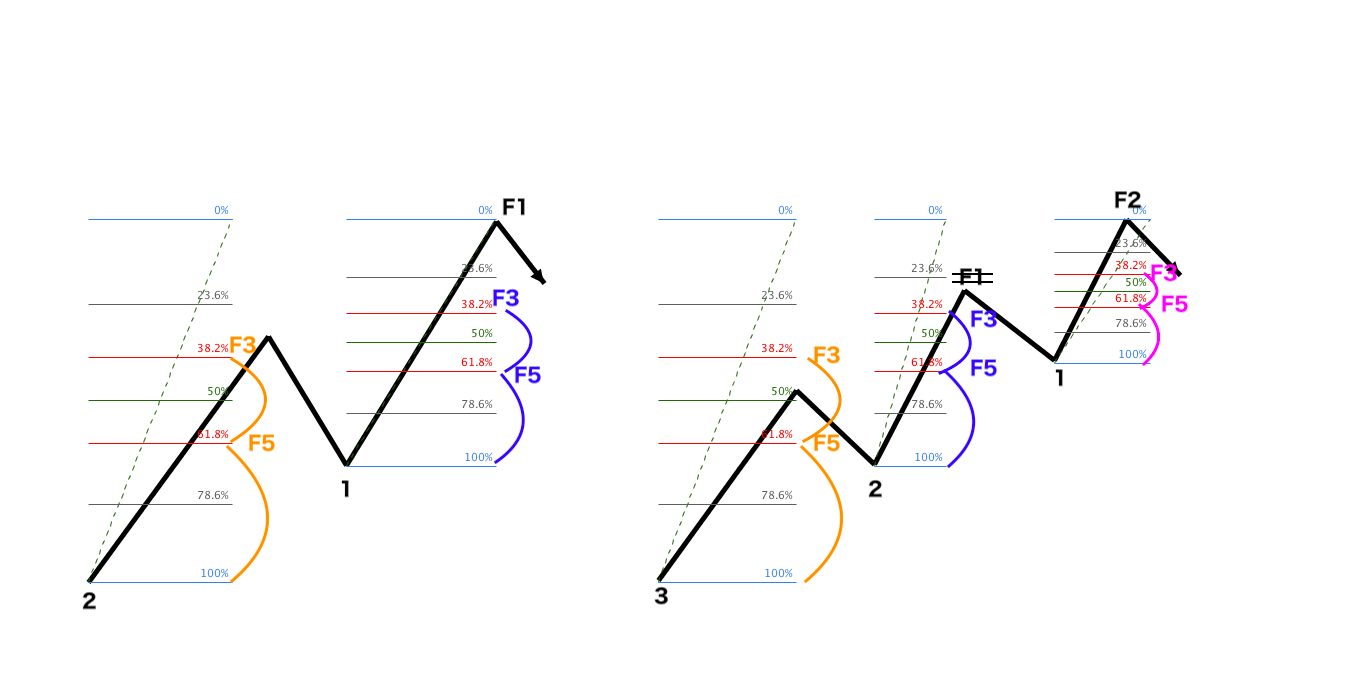

FRナンバー(フォーカスナンバー、リアクションナンバー)

リアクションナンバー

[1][2][3]をリアクションナンバーと呼びます。

フィボナッチリトレイスメントを引くときに悩むのがどの高値と安値を結ぶかです。

この点を間違えると38.2%、61.8%が全てずれてしまうため意味をなしません。

それを明確にするのがこのリアクションナンバーです。

もし[1]が[2]と[3]の間にあるならば、D-levelsでは[2]を無視することになります。

なぜならば[2]は安値ではなくなっているからです。

フォーカスナンバー

[F1]や[F2]をフォーカスナンバーと呼びます。

フォーカスナンバーは上昇局面では直近高値、下落局面では直近安値となります。

D-levelsでは一度抜けたフォーカスナンバーは無視するため、常に一つです。

図の右の状態は[F1]より高くなったため、[F1]は無視することになり[F2]が出来上がります。

フィボナッチリトレイスメントを引く際は、

右の例で言うと、[F2-1][F2-2][F2-3]のように引きます。

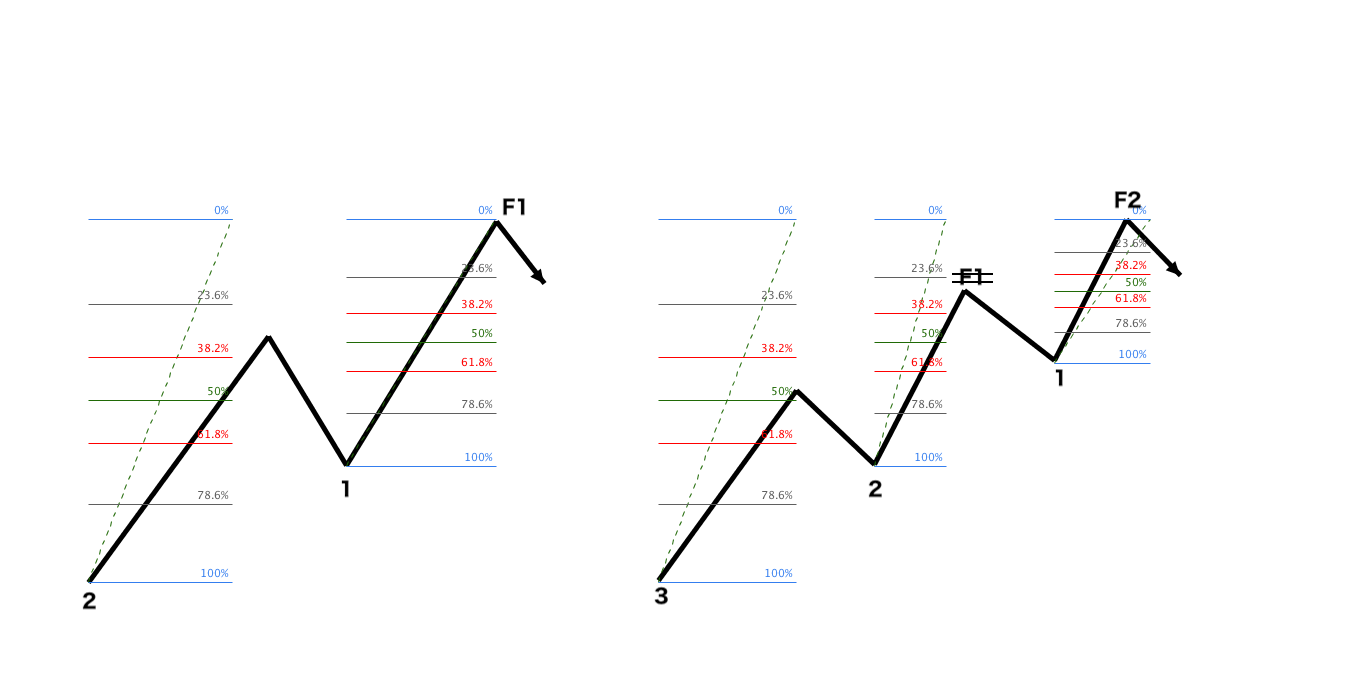

フィブノードとリネッジマーキング

フィブノード

ある高値と安値を結んだ[38.2%][61.8%]をフィブノードと呼び、

[38.2%]をF3フィブノード(F3ノード)、[61.8%]をF5フィブノード(F5ノード)としています。

リネッジマーキング

上図の孤のをリネッジマーキングと呼び、

どのリアクションナンバーとフォーカスナンバーを結んだフィブノードかを

視覚的にわかりやすくしたものです。

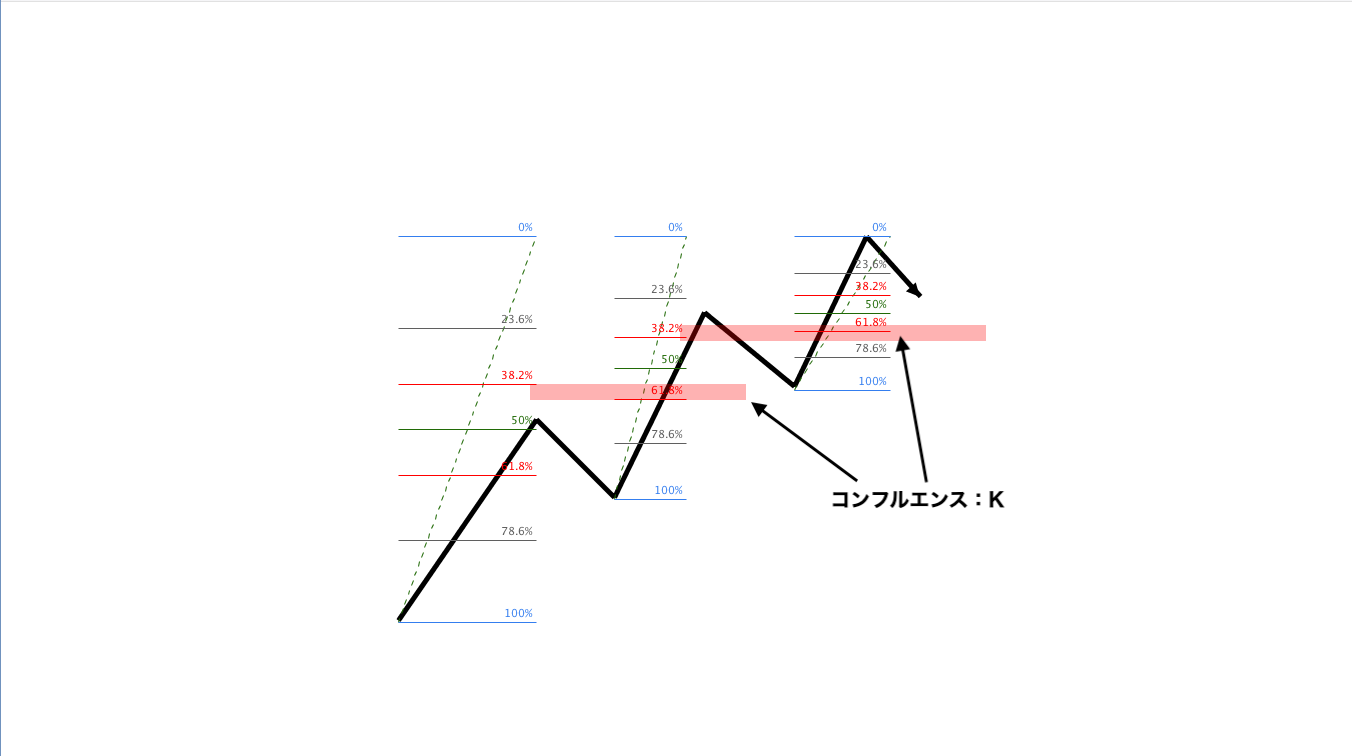

コンフルエンス

ここまでの図で気づいたかもしれませんが、F3ノードやF5ノードが重なっている部分があります。

この重なっている部分、もしくはほぼ同じ水準にあるときに

その部分は強い支持線/抵抗線となります。この水準を[コンフルエンス:K]と呼びます。

※コンフルエンスは合流という意味で、英語では[Confluence]なのですが

なぜ[K]を使っているかは永遠の謎です。

このコンフルエンスを使ったトレード例として、

直近のコンフルエンスのサポートでエントリー、

その次のコンフルエンス付近のサポートを抜けたところにストップ(損切り)を

置く方法です。

上図の例だと3つの上昇の波があるので、それぞれにフィボナッチリトレイスメントを引き、コンフルエンスを探します。

図では2つのトレード候補がありますが、注意しなくてはいけないことが

時間枠のトレンド認識です。

日足で下降トレンドになるかどうかのタイミングです。

4時間足では上昇トレンドになっている状況です。

ここで時間枠のトレンドを意識していないと連敗する可能性が高くなります。

コンフルエンスを使ったトレードは状況によって変化するので

それぞれ状況に合わせた戦略をとることになります。

アグリーメント

1つの流れができ、[FR]で一旦反落。その時のフィブノードを[FR3][FR5]とします。

その後、[A]で下落が止まり反発するも[FR]を超えることなく下落し始める。

このとき下降トレンドに入ったと思われるため、[FR][A][F]をポイントに

フィボナッチエクスパンションを引きます。

[OP]の水準と[FR3]の水準が同じことをアグリーメントと呼び、利食い水準であると言えます。

ですが、ここまで下落していると利益をとりこぼしすぎなため

利益確定には違うものを使った方が良いでしょう。